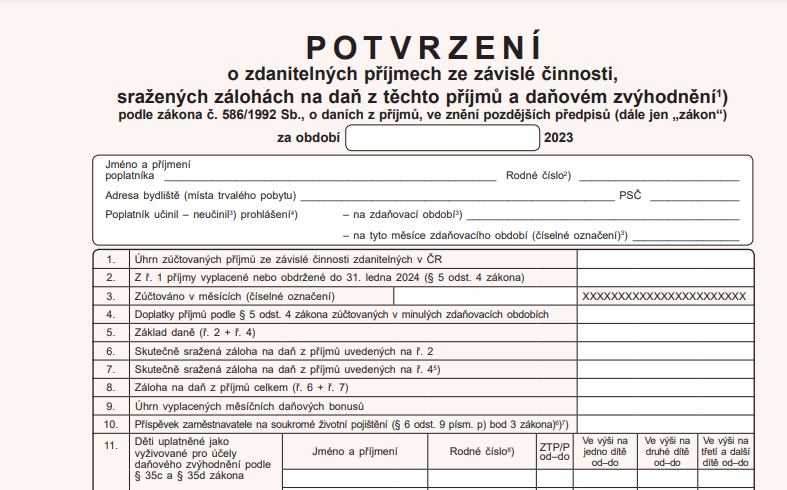

Co znamená zúčtovaný příjem?

Co to je příjem ze závislé činnosti

Příjmy ze závislé činnosti jsou veškeré příjmy ze zaměstnání, z Dohody o provedení práce či Dohody o pracovní činnosti a zdaňují se podle § 6 Zákona o daních z příjmu.

Co je úhrn zúčtovaných příjmů ze závislé činnosti

Vyměřovacím základem zaměstnance je úhrn příjmů ze závislé činnosti, které jsou předmětem daně z příjmů fyzických osob podle zákona o daních z příjmů a nejsou od této daně osvobozeny, a které mu zaměstnavatel zúčtoval v souvislosti se zaměstnáním. Až na výjimky, jako je třeba odstupné.

Archiv

Co je to příjem

Příjem jsou možnosti spotřeby nebo investic, které fyzická nebo právnická osoba získá v určitém časovém období v podobě peněz nebo naturálií. Obvykle se mluví o příjmech u fyzických osob, zatímco u právnických osob se jejich příjem nazývá zisk.

Jak se dani odměny

Odměna člena orgánu právnické osoby podléhá dani z příjmů ze závislé činnosti dle § 6/1/c ZDP. Sazba daně činí: 15 % pro část základu daně do 4násobku průměrné mzdy. 23 % pro část základu daně přesahující 4násobek průměrné mzdy.

Co patří do příjmů

Do příjmů se zahrnuje hrubá mzda (ne superhrubá), hrubé příjmy z podnikání (ne příjmy minus výdaje), příjmy z pronájmu (opět bez odpočtu výdajů), důchody ze sociálního zabezpečení (starobní, invalidní), nemocenské dávky, peněžitá podpora v mateřství a dávky v nezaměstnanosti.

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Jaké příjmy jsou osvobozeny od daně

Od daní jsou každoročně osvobozeny příjmy podle § 10 odst. 3) zákona 568/1992 Sb a příjmy podle paragrafu 4 zákona. Jedná se například výdělky z příležitostné činnosti, výhry z loterií a sázek do milionu korun, příjmy z pojištění majetku, z nabytí vlastnického práva k pozemku (ze zřízení věcného břemene) a podobně.

Co patří mezi příjmy

Příjmy státního rozpočtu tvoří především daně, dále cla, poplatky a další příjmy. Výdaje státního rozpočtu pokrývají činnosti státu, které jsou buď dané zákonem případně ústavou (tzv. mandatorní výdaje), nebo jimiž vláda realizuje svoji politiku.

Jaký je rozdíl mezi příjmy a výnosy

Výnosy = jsou tržby, v účetnictví je zaznamenáme v okamžiku jejich vzniku. Náklady = pořízené zboží a služby za účelem dosažení výnosů, zaznamenáme v okamžiku jejich vzniku. Příjmy = peněžní toky, přírůstky v pokladně nebo na bankovním účtu. Výdaje = peněžní toky, úbytky z pokladny nebo z bankovního účtu.

Jaké jsou druhy příjmů

Předmětem daně jsou tyto kategorie příjmů: příjmy ze závislé činnosti, příjmy ze samostatné činnosti, příjmy z kapitálového majetku, příjmy z nájmu, ostatní příjmy. Příjmem se zde rozumí příjem jak peněžní, tak nepeněžní.

Kdy se musí danit příjem

Jestliže za vás podává daňové přiznání k dani z příjmů fyzických osob daňový poradce nebo advokát, platí lhůta 6 měsíců po uplynutí zdaňovacího období. V případě zdaňovacího období, kterým je kalendářní rok, je tato lhůta do 1. 7. následujícího kalendářního roku.

Co nepatří do příjmů

Do příjmů se naopak nepočítá rodičovský příspěvek, dávky státní sociální podpory, zvýšení důchodu pro bezmocnost, stipendium při soustavné přípravě na budoucí povolání, dávky sociální péče, dávky pomoci v hmotné nouzi a příspěvek na péči, státní příspěvky na penzijní připojištění se státním příspěvkem, státní příspěvky …

Co vše lze odečíst z dani

Jaké daňové slevy mohu odečíst od daně z příjmů fyzických osobDaňová sleva na poplatníka.Sleva pro držitele průkazu ZTP/P.Sleva na vyživovanou manželku.Sleva na invaliditu.Sleva na studenta.Sleva za umístění dítěte.Sleva na evidenci tržeb.Sleva na děti (daňové zvýhodnění)

Kdy se nemusí platit daň z příjmu

Ve většině vyspělých zemích světa neplatí občané do určitého příjmu daň z příjmu fyzických osob. V Česku neplatí daň z příjmu fyzických osob zaměstnanci s měsíční mzdou 10 290 Kč.

Kdy musím zdanit příjem

Podle § 38g ZDP, je daňové přiznání povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 15 000 Kč, pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně (§ 36 ZDP).

Co to je bezúplatný příjem

bezúplatný příjem je dle české právní úpravy pojmem širším než pojem darování dle občanského zákoníku. Bezúplatný příjem zahrnuje krom darování i majetkový prospěch plynoucí z dědických titulů, z poskytnutí služby, ze společenské úsluhy, případně z bezúročných zápůjček, výpůjček a výpros.

Jak účtovat příjmy příštích období

Příjmy příštích období

Příkladem může být výnos z pronájmu nebytových prostor, který bude zaplacen, resp. vyfakturován až v příštím období. Tedy v roce 2023 vyfakturujete a dostanete zaplaceno za nájemné za rok 2022. V účetním roce 2022 zaúčtujete v agendě Časové rozlišení výnosy z nájemného na účty 385/602.

Co je to příjmy a výdaje

Finanční rozpočet je souhrnný přehled příjmů a výdajů za určité období. Příjmy jsou veškeré finanční zdroje za určité období. Výdaje jsou finanční toky vydané za určité období.

Kdy se nemusí platit daň z příjmů

Nemáte příjmy nebo jen ty, které jsou od daně osvobozené (například podpora v nezaměstnanosti, rodičovská, výživné, nemocenská, stipendium a pojistná plnění, která se netýkají náhrady mzdy). Máte kromě zaměstnání jen příležitostné příjmy (§ 10) do 30 000 korun za rok.

Jaké příjmy se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Co všechno si můžu dát do dani

Přehled daňových odpočtů:

| Daňový odpočet | Výše za rok |

|---|---|

| Úroky z úvěru na bydlení (hypotéka nebo úvěr ze stavebního spoření) | max. 300 000 Kč za rok u úvěru uzavřeného před 1. 1. 2021 max. 150 000 Kč za rok u úvěru uzavřeného 1. 1. 2021 a později |

| Dary a bezúplatná plnění | max. 15 % ze základu daně |

| Darování krve | 3 000 Kč za 1 odběr |

Které příjmy nemusím danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Jak účtovat nájemné

V případě placení nájemného na příští rok se vypočtené nájemné zaúčtuje společně s předchozí účetní operací na účet 381 – Náklady příštích období na stranu MD. V následujícím roce se přeúčtuje z účtu 381 – Náklady příštích období na stranu D a poté na účet 518 – Ostatní služby na stranu MD.

Co se účtuje na 389

Příklad účtování na účet 389

Účtujeme pouze o náhradě mzdy nebo platu za nevyčerpanou dovolenou, pokud na ni vznikl zaměstnanci nárok dle zákoníku práce a bude mu proplacena v příštím účetním období. Za těchto podmínek jsou náklady účtové skupiny 52x daňově uznatelné.

Jak zdanit mimořádný příjem

Příležitostný příjem a daně

Jakmile přesáhnete hranici 30 000 Kč, budete muset tyto příjmy zdanit jako položku ostatní příjmy. V tomto případě byste si daňové přiznání jako zaměstnanec vyřizovali sami — agendu za vás již nevyřídí váš zaměstnavatel.