Kdo má nárok na uplatnění slevy na dítě?

Jak prokázat slevu na dítě

Pro prokázání nároku na slevu na dítě musíte dodat poprvé jeho rodný list a dále každý rok potvrzení od zaměstnavatele druhého z manželů, jestli si a v jaké výši ten uplatňuje daňové zvýhodnění na některé z vašich dětí.

Archiv

Kdy může OSVČ uplatnit slevu na dítě

Daňové zvýhodnění náleží vždy pouze jednomu z rodičů a lze jej uplatnit na vyživované dítě, kterým se rozumí student do 26 let. Zaměstnanci slevu na dani uplatňují měsíčně, OSVČ poté jedenkrát ročně při odevzdání daňového přiznání. Od roku 2018 mohou slevu čerpat i podnikatelé, kteří uplatňují paušální výdaje.

Archiv

Co doložit ke slevě na dítě

K tomuto formuláři je nutné doložit rodný list dítěte a druhý z rodičů musí doložit od svého zaměstnavatele Potvrzení zaměstnavatele druhého z poplatníků pro uplatnění nároku na daňové zvýhodnění, z kterého je jasné, že neuplatňuje slevu u svého zaměstnavatele za dané období podruhé.

Archiv

Kdy není nárok na daňový bonus

Daňový bonus není vyplácen při vysokých příjmech, v takovém případě daňové zvýhodnění na děti pouze snižuje daň z příjmu. Zaměstnanci uplatňují daňový bonus při výplatě čisté mzdy či v ročním zúčtování. OSVČ můžou daňový bonus získat až při podání daňového přiznání.

Kdy končí nárok na slevu na dítě

Pokud dítě studuje, daňové zvýhodnění za něj uplatňujete až do jeho dovršení 26 let. Příklad: Jestliže vaše dítě 26. narozeniny oslaví 10. března a stále je studentem, uplatníte na něj daňové zvýhodnění i za březen.

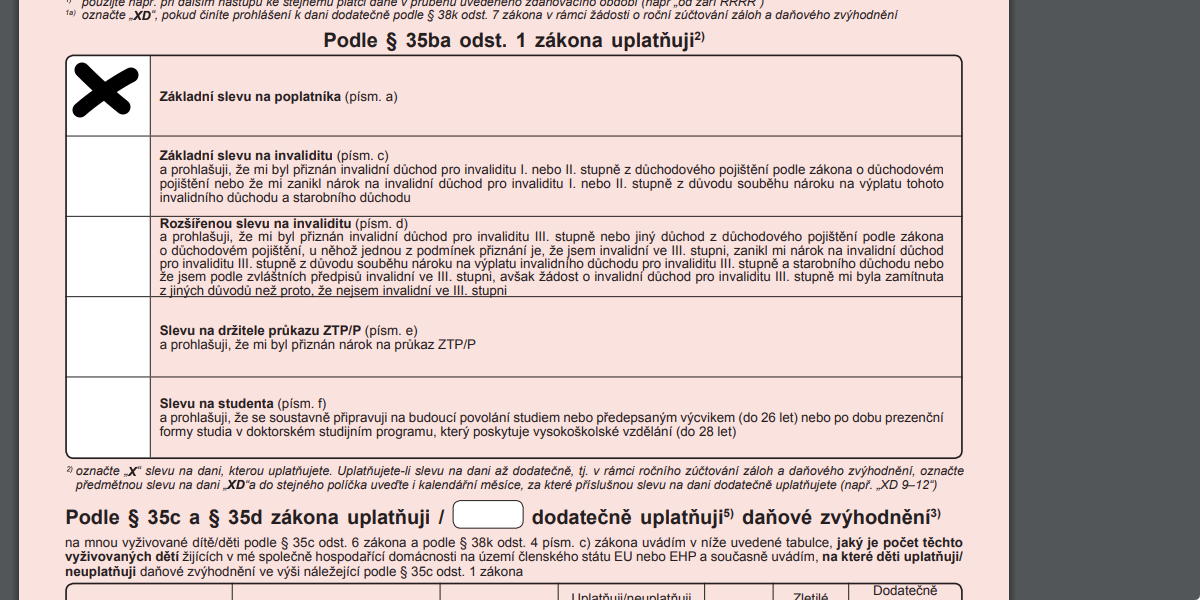

Kdo má nárok na základní slevu na poplatníka

Zákon nabyl platnosti letos. Na slevu mají nárok všichni poplatníci, kteří měli alespoň po část roku zdanitelné příjmy. Slevy se vždy uplatňují v plné roční výši, a to i v situaci, kdy výdělečná činnost trvala pouze několik měsíců.

Kdy se vrací daně za děti

Finanční úřad má na vrácení přeplatku 30 dní. Lhůta začíná plynout prvním dnem po řádném termínu podání daňového přiznání. Rozhodující je přitom i skutečnost, zda bylo daňové přiznání podáno v řádném termínu papírově podobě, elektronicky nebo s daňovým poradcem.

Kdo má narok na daně

Podle § 38g ZDP, je daňové přiznání povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 15 000 Kč, pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně (§ 36 ZDP).

Jak prokázat žití ve společné domácnosti

Společně hospodařící domácností se pro účely daní z příjmů rozumí společenství fyzických osob, které spolu trvale žijí a společně uhrazují náklady na své potřeby. Rozhodující je faktický stav, nikoli kde jsou dítě nebo jednotliví členové hlášeni či kde mají trvalé bydliště podle občanky.

Kdo uplatňuje slevu na dítě po rozvodu

Uplatnění v případě rozvodu

Pokud je dítě svěřeno do střídavé péče, je na dohodě obou rodičů, kdo zvýhodnění uplatní. Existuje i možnost uplatnit zvýhodnění v poměrné výši. Pokud tedy dítě žije ve střídavé péči, můžou se jeho rodiče dohodnout za kolik měsíců který z nich daňové zvýhodnění uplatní.

Kdo je považován za vyživované dítě

Vyživovaným dítětem je myšleno dítě vlastní, osvojené, dítě druhého z manželů, vlastní vnuk/vnučka, či dítě v pěstounské péči. Vyživované dítě je dítě – nezletilé, nebo zletilé do 26 let věku bez invalidního důchodu 3. stupně soustavně se připravující na budoucí povolání nebo nemohoucí.

Co vše lze odečíst z dani

Přehled daňových odpočtů:

| Daňový odpočet | Výše za rok |

|---|---|

| Úroky z úvěru na bydlení (hypotéka nebo úvěr ze stavebního spoření) | max. 300 000 Kč za rok u úvěru uzavřeného před 1. 1. 2021 max. 150 000 Kč za rok u úvěru uzavřeného 1. 1. 2021 a později |

| Dary a bezúplatná plnění | max. 15 % ze základu daně |

| Darování krve | 3 000 Kč za 1 odběr |

Co lze odečíst z dani 2023

Kompletní přehled nezdanitelných položek

| Druh odpočtu | Maximální odpočet ze základu daně |

|---|---|

| Penzijní připojištění | 24 000 Kč |

| Soukromé životní pojištění | 24 000 Kč |

| Dary | 30 % ze základu daně |

| Odborové příspěvky | 1,5 % zdanitelných příjmů nebo 3 000 Kč |

Kdo má nárok na vrácení daně

Nejčastějšími důvody pro práci po část roku, kdy v případě odvedení zálohové daně z příjmu během roku vzniká nárok na daňovou vratku jsou: nástup do prvního zaměstnání, odchod do penze během roku nebo nezaměstnanost v průběhu roku. Kdo všechno bude mít také nárok na daňovou vratku: studenti a absolventi. pracující …

Co se považuje za domácnost

Domácnost je malá skupina osob, který sdílí společné obydlí a hospodaření. Obvykle se jedná o rodinu, jinak blízké osoby nebo jednotlivce. Zároveň slovo domácnost označuje prostředí a zařízení bytu či jiného jimi obývaného obydlí.

Kdo se počítá do společné domácnosti

Společně posuzovanými osobami jsou zejména:

manželé, partneři nebo druh a družka, nezaopatřené děti, jejich rodiče, pokud jsou nezaopatřenými dětmi a jsou sólo (osamělí), a prarodiče nezaopatřených dětí, pokud s oprávněnou osobou spolu trvale žijí a společně uhrazují náklady na své potřeby.

Jak odepsat dítě z dani

V přiznání pro rok 2022 bude tedy možné uplatnit slevy ve výši 1 267 korun za měsíc na jednoho potomka, 1 860 Kč na dvě děti a 2 320 korun měsíčně na tři a více ratolestí. Bonus je ve všech případech dvojnásobný, pokud je dítě držitelem průkazu ZTP/P.

Jak určit pořadí děti pro slevy na dani

Daňové zvýhodnění na děti

Přitom zákon nic neuvádí o tom, že musíte nejstarší dítě uvést jako první, druhé narozené uvést jako druhé a tak dále. Díky tomu je zcela jen na vás, v jakém pořadí ve svém daňovém přiznání dítě uvedete.

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Co si můžu dát do výdajů

Co se považuje za typické daňově uznatelné výdaje OSVČ a firemnákup materiálu na výrobu,nákup kancelářských potřeb,mzdy,pronájem za prostory k podnikání,spotřeba energie,účetní a daňové služby.

Co se dá odečíst z dani

Od základu daně můžete odečíst i dar v podobě služby, věci nebo nemovitosti, pokud je možné stanovit jeho hodnotu. Pokud ne, musíte postupovat podle zákona o oceňování majetku. Fyzické osoby si od základu daně mohou dar odečíst, pokud jeho celková hodnota dosahuje minimálně 1000 Kč nebo je vyšší než 2 % základu daně.

Co jsou nezdanitelné příjmy

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Kdy se vyplaci preplatek na dani

Obecně platí, že správce daně začíná vyplácet peníze až od 3. dubna 2023. Pro vrácení přeplatku na dani je totiž stanovena třicetidenní lhůta, která se počítá od okamžiku, kdy uplyne deadline pro podání daňového přiznání.

Co je potřeba k žádosti o příspěvek na dítě

Formulářové přílohyČtvrtletní příjem.Prohlášení osob bez příjmůVýživnéPotvrzení o studiu.Potvrzení o vedení v evidenci úřadu práce.Potvrzení o neschopnosti přípravy na povoláníPotvrzení o zdravotním stavu nezaopatřeného dítěte.Doplňující údaje pro dávky v rámci EU.

Co nepatří do příjmů

Do příjmů se naopak nepočítá rodičovský příspěvek, dávky státní sociální podpory, zvýšení důchodu pro bezmocnost, stipendium při soustavné přípravě na budoucí povolání, dávky sociální péče, dávky pomoci v hmotné nouzi a příspěvek na péči, státní příspěvky na penzijní připojištění se státním příspěvkem, státní příspěvky …